Um breve relato sobre estrutura de capital, retorno e risco na área de bancos e a importância da ciência contábil para a perfeita identificação de tais estruturas.

Você investiria numa empresa que apresentasse um quociente igual a R$ 11,00, resultante da razão entre o Ativo Total e o Patrimônio Líquido? Isso mesmo, a empresa apresenta a relação de que para cada R$ 1,00 de Patrimônio Líquido (capital próprio), há R$ 11,00 de Ativos (bens e direitos). Imediatamente, você, Contador, inferiria: Ora, se há um R$ 1,00 de Patrimônio Líquido (PL), e R$ 11,00 de Ativos (AT), pode-se concluir também que há R$ 10,00 de Passivos Exigíveis ou, de outra forma, que quase 91% (PE/AT) dos Ativos estão na mão de terceiros.

Espere um pouco, antes de decidir, há mais ainda para você saber sobre este tipo de empresa: Desses R$ 10,00 de obrigações, de 70% a 80% são de curto prazo e que somente uma parte dos recursos captados pode ser utilizada. Considere ainda que tais tipos de empresa devem obedecer a uma série de limites e restrições. E aí, investiria, numa empresa que apresentasse tais condições, tais indicadores tão elevados de endividamento e de risco?

Investiria sim!!! Estamos falando de bancos e os bancos são empresas singulares, pois operam de forma muito alavancada, comparativamente às outras empresas de ramos diferentes. Em bancos, a alavancagem é mesmo muito elevada, pois são absolutamente dependentes do nível dos recolhimentos compulsórios (uma parcela dos depósitos que não pode ser movimentada), do nível de encaixe voluntário, do grau de monetização da Economia e da perfeita compatibilização entre taxa de juros, moeda e prazos médios de captação e aplicação dos recursos e ainda o fato de que, a depender dos riscos oferecidos nos Ativos, os bancos são obrigados a aportar capital próprio e finalmente, em bancos, praticamente todo o passivo exigível é de financiamento (oneroso) e não de funcionamento.

Vejamos a comparação do indicador alavancagem financeira (AT/PL), apresentado no início desse trabalho, entre duas grandes empresas brasileiras, o banco Bradesco e a Petrobrás, considerando o Balanço Patrimonial publicado (BRGAAP) com data-base de 30.06.2021:

- Bradesco: R$ 11,11

- Petrobrás: R$ 2,32

Bem, no Banco Bradesco, para cada R$ 1,00 de patrimônio líquido, há R$ 11,11 de ativos logo, há R$ 10,11, de passivos exigíveis ou, analisando o mesmo indicador de outra forma, na composição do ativo, os capitais de terceiros representam 91% daqueles ativos. Notem que na Petrobras, a alavancagem financeira é quase cinco vezes menor do que o banco Bradesco, em outras palavras, os ativos da Petrobrás são mantidos aproximadamente por 70% de capitais de terceiros de curto e longo prazos.

Tomando como base a mesma fonte, o balanço patrimonial (BRGAAP) de 30.06.2021, consta-se que os ativos não circulantes da Petrobras são 7,0 vezes maiores que os ativos não circulantes do banco Bradesco e, por sua vez, os ativos circulantes do Bradesco suplanta os ativos circulantes da Petrobrás em 8,7 vezes. Estas diferenças entre as “quantidades” de Ativo Circulante (AC) e Ativo não Circulante AÑC das empresas são determinantes para o entendimento do porquê da diferença na alavancagem financeira entre os dois tipos de empresas.

Os capitais de terceiros, em bancos múltiplos, em maioria, são depósitos à vista, depósitos de poupança e depósitos a prazo e também em maioria tais recursos de terceiros são de curto prazo.

Um ruído na comunicação, um problema na Economia, um desequilíbrio entre o casamento de prazos, moedas e taxas de captação e aplicação dos recursos, mesmo que momentâneo, podem causar e amplificar o risco de imagem, o risco de liquidez e o risco de solvência dos Bancos, daí a mão forte da autoridade monetária para regular e estabelecer limites.

Por três motivos os bancos têm que tomar decisões sobre a quantidade de capital próprio (patrimônio líquido) que precisam manter: (a) O PL ajuda a evitar a falência bancária, ou seja, uma situação na qual o banco não consegue satisfazer suas obrigações de pagamento aos seus depositantes e outros credores e sai do mercado), (b) a quantidade de PL afeta os rendimentos dos acionistas e (c) Há uma quantidade mínima exigida de PL pelas autoridades reguladoras, ou seja, o famoso “Acordo de Basiléia”, o qual, nada mais do que a seguinte mensagem daqueles reguladores: “banqueiros, nos empréstimos efetuados aos seus clientes usem um pouco mais de capital próprio, ao invés de somente capitais de terceiros”.

O retorno sobre o patrimônio líquido, é conhecido no mercado e na academia como ROE (return on equity). É dado pela correlação entre o lucro líquido e o patrimônio líquido, por isso o numerador elevado e o denominador baixo, é a fórmula ideal para os donos do capital. Ocorre que o ROE é função de três variáveis: a margem líquida, o giro do ativo e a alavancagem financeira.

Os ativos em bancos são elevados e o giro dos ativos, em função das receitas, a cada semestre, é sempre muito pequeno, a margem de lucro líquido, oscila ao sabor de “n” variáveis da política e da economia, assim, para se obter um excelente retorno sobre o patrimônio líquido, “sobra” a alavancagem financeira, ou seja, o risco, o qual precisa ser proporcionalmente elevado para a obtenção de excelentes retornos.

Cada tipo de empresa guarda uma estrutura de capital, típica de seu setor e, as séries temporais vão formando padrões de comparabilidade e possibilitando a tomada de decisão para todos os usuários da informação contábil em qualquer tipo de negócio com suas respectivas tipicidades.

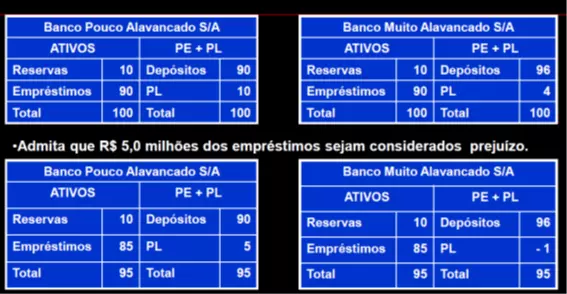

Vejamos um exemplo, figura 1, de como a alavancagem financeira e, claro, o patrimônio líquido são importantes para a solvência dos bancos:Figura

1

Notem que na figura 1, o Banco “Pouco Alavancado”, a alavancagem financeira, antes do reconhecimento do absoluto “defaut” do cliente, é de que, para cada unidade monetária de capital próprio, há dez unidades monetárias de ativos. No Banco “Muito Alavancado”, essa relação é de vinte e cinco unidades monetárias de ativos para cada unidade monetária de patrimônio líquido.

Notem ainda, que o reconhecimento dos eventuais prejuízos, num banco muito alavancado, pode deflagrar a necessidade de aporte de capital para sustentar o patrimônio líquido e não permitir que surjam passivos a descoberto, situação fatal na indústria bancária, devido à previsível corrida à “boca do Caixa”

Suponha agora que, no período anterior ao “prejuízo” causado pelo cliente, o lucro de ambos os bancos tenha sido de uma unidade monetária. Nesta situação, o ROE do banco pouco alavancado será de 0,10 unidades monetárias e o ROE do banco muito alavancado será de 0,25 unidades monetárias. Perceberam a relação? Maior retorno, mais risco

Por isso, em bancos é necessário, inclusive estabelecer metas de rentabilidade para torná-los mais atrativos aos investidores, dado, por tudo que já vimos, que são tipos de estruturas extremamente sensíveis e a alocação de capital deve ser “calibrada” com metas de rentabilidade.

Vejamos um método muito simples, utilizado pelos bancos, para se determinar a taxa de retorno mínima pela qual um banco incorporaria determinado ativo em sua carteira. Em outras palavras, quanto no mínimo um ativo tem que propiciar de receita para suportar a estrutura de capital do banco e mais outros custos operacionais?

Imagine um banco com a seguinte estrutura:

ATIVO = 1.000 unidades monetárias

Passivos Exigíveis = 900 unidades monetárias

Patrimônio Líquido = 100 unidades monetárias

Custo do capital próprio (custo para manter e custo para atrair) 25%

Custo dos capitais de terceiros: 10%

Custos Operacionais para administrar os ativos: 3%

Considerem que o custo de capital próprio é o retorno mínimo que os donos do capital exigem para o capital investido na empresa. Lembrem-se, maior risco, maior retorno.

O custo de capital de terceiros em Bancos é quanto se paga para captar os recursos em depósitos, em operações no mercado aberto e também em financiamentos e repasses. Temos ainda que considerar o custo para administrar os ativos, por exemplo, custos com pessoal, custeios diversos, comissões etc.

A meta de rentabilidade, equivale, portanto, ao rendimento mínimo que a empresa deve obter nos seus ativos para poder remunerar seus proprietários/acionistas, manter o preço de mercado de ações, pagar aos detentores dos capitais de terceiros e pagar aos administradores dos ativos. A receita mínima exigida pelo Banco levaria em conta os seguintes cálculos:

3% de 1.000 = 30 unids. monetárias

(+)25% de 100 = 25 ” “

(+)10% de 900 = 90 ” “

(=)Receita mínima exigida: 145 ” ”

Podemos dizer que a rentabilidade média dos ativos deve ser de 14,5% ou 145/1000. Claro deve estar que, neste exemplo extremamente simples, o banco não contratará ativos que rendam menos do que 14,5%. O mesmo cálculo pode ser feito valendo-se da fórmula para o cálculo do custo médio ponderado de capital (CMPC). Vejamos:

CMPC = [(PE/AT) x (%CT)] + [(PL/AT) x (%CP)]

Onde:CMPC = Custo Médio Ponderado de Capital

PE = Passivo Exigível

AT = Ativo Total

%CT = Custo em % de Capitais de Terceiros

PL = Patrimônio Líquido

%CP = Custo em % de Capital Próprio

Resolvendo a equação do CMPC, teremos:

CMPC: (0,90 x 0,10) + (0,10 x 0,25) = 11,5%

11,5% de CMPC + 3% de Custos para administrar os ativos = 14,5% (meta de rentabilidade).

Como analistas externos e usuários da informação contábil, podemos fazer e proporcionar uma série de composições, as quais, juntamente com outros dados, transformaremos em informação para nossa tomada de decisão. Perceberam como, em qualquer tipo de empresa, é rica a ciência contábil?

Alguém duvida que uma pequena e média empresa possam fazer as mesmas contas? Pois é… E ainda se escuta e lê neste mundo atual que a Contabilidade apenas serve para cumprimento de formalidades principais e acessórias.

Fonte: www.contabeis.com.br/artigos/6916/se-nao-fosse-a-contabilidade-voce-jamais-entenderia-riscos-e-estrutura-de-capital-em-bancos/